Fusiones y adquisiciones

Aprenderá sobre fusiones y adquisiciones (M&A), una de las herramientas más poderosas y riesgosas en la caja de herramientas de los innovadores.

En esta formación,

- Conozca qué son las fusiones y adquisiciones (M&A).

- Comprender cómo encontrar “sinergia” entre organizaciones.

- Conozca los riesgos asociados con las fusiones y adquisiciones.

- Explore cuándo comprar en lugar de construir.

- Obtenga más información sobre el ciclo de vida de las transacciones.

- Obtenga más información sobre la desinversión.

- Revise un estudio de caso sobre Cisco.

- Lea las ideas de los líderes de estrategia de fusiones y adquisiciones.

Habilidades que se explorarán

Resumen de fusiones y adquisiciones

Entre las herramientas que las empresas pueden utilizar para crecer, las fusiones y adquisiciones (M&A) son quizás las más abrumadoras. Estos acuerdos masivos están plagados de obstáculos legales y burocráticos, pero han creado algunas de las firmas más poderosas y reconocidas de la historia.

Muchas empresas buscan fusiones y adquisiciones para hacer crecer y transformar sus negocios. La epidemia de COVID-19 ha obstaculizado drásticamente las fusiones y adquisiciones en 2020, peroEl 56 por ciento de los más de 2.900 ejecutivos encuestados a nivel mundial por la consultora EY estaban planeando una adquisición en los próximos 12 meses.afirmando que estaban centrados en el crecimiento a largo plazo a pesar de la crisis actual. De hecho, el informe afirma que la actividad de fusiones y adquisiciones puede mostrar un repunte: “Si hay una recesión prolongada debido a la crisis actual, los ejecutivos pueden ser más audaces en sus ambiciones y tratar de adquirir aquellos activos que les ayudarán a acelerar hacia una recuperación más rápida. ”, decía el informe.

Las fusiones y adquisiciones en 2020 y años posteriores son diferentes a las de décadas pasadas. Los motivos detrás de estos acuerdos han evolucionado a medida que las empresas han hecho la transición a una economía centrada en las nuevas tecnologías e Internet.

Evolución de los motivos de fusiones y adquisiciones

“Los objetivos de fusiones y adquisiciones están cambiando. Sin lugar a dudas, muchas empresas todavía utilizan acuerdos para lograr economías de escala y mejorar la eficiencia. Pero cada vez más, también intentan lograr una transformación”.

—PWC, 2017.

La actual epidemia de COVID-19 ha hecho que los ejecutivos cambien de táctica. Hace diez años, las fusiones y adquisiciones eran una forma de lograr economías de escala, mientras que hace tres años, la tecnología y la innovación eran los motores de las fusiones y adquisiciones. En 2020, sin embargo, asegurar las cadenas de suministro estará en el centro de la actividad actual de fusiones y adquisiciones. Según un informe reciente de EY, “Ante este desafío [COVID-19], los ejecutivos ahora estáncambiando suoperandomodelos. Un cierre sin precedentes de la actividad en muchas partes del mundo ha precipitado nuevas acciones, con más de la mitad (52%) de los encuestados tomando medidas activas ahora para cambiar su cadena de suministro actual y más de un tercio (36%) acelerando la inversión en automatización. Y la gran mayoría de los que no actúan de inmediato están reevaluando sus opciones”.

Aún así, EY también descubrió que cerca de 70% de los ejecutivos planean volver a centrarse en inversiones digitales y tecnológicas (71%) una vez que se maneje la pandemia. Por lo tanto, los ejecutivos están mirando más allá de la crisis y la recesión actuales y planean actuar con agilidad para reinventar sus negocios para “ayudar a impulsar la recuperación y crear valor a largo plazo para todas sus partes interesadas”.

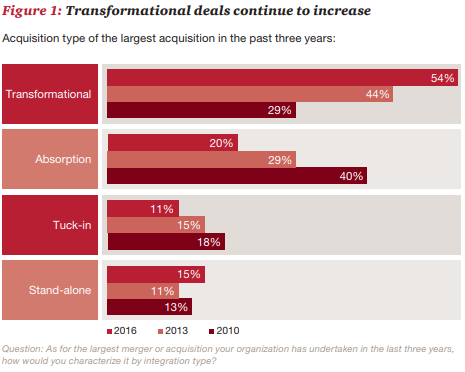

Investigación de PwCAntes de la pandemia de COVID-10 encontró que más del 50 por ciento de los encuestados de Fortune 1000 dijeron que las transacciones más grandes que habían completado en los últimos tres años fueron transformadoras.

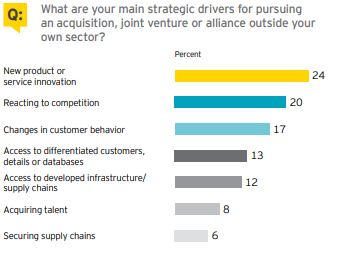

Para explorar más a fondo estas motivaciones cambiantes, el siguiente gráfico de EY muestra las razones por las que las empresas buscaron adquisiciones en 2017. La razón más popular dada por los encuestados fue desarrollar nuevos productos y luego reaccionar ante la competencia. El énfasis estaba en el avance de la tecnología más que en factores como asegurar mejores cadenas de suministro, eficiencia organizacional a través de la contratación o gestión de clientes.

—Fuente:EY, 2017

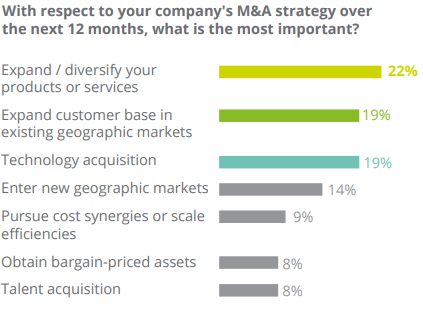

Una encuesta de Deloitte se hace eco de este sentimiento. La encuesta, encontrada en “Tendencias en fusiones y adquisiciones – Informe de fin de año 2016”, mostró que los principales objetivos que las empresas intentan alcanzar a través de fusiones están relacionados con la expansión de productos, mercados y adquisiciones de tecnología. Por ejemplo, Walmart está experimentando con plataformas de comercio electrónico alternativas y adquirió Jet, una medida que fue unaUn gran componente en la transformación digital del minorista.. O considere la adquisición de Shipt por parte de Target paracambiar a los servicios de entrega de comestibles y seguir una nueva dirección digital.

—Fuente:Deloitte, 2016

En tiempos de normalidad económica, y una vez que la pandemia de COVID-19 haya quedado atrás, los gigantes tecnológicos seguirán absorbiendo empresas para reaccionar al cambio digital. Teniendo en cuenta estas motivaciones, investigamos las fusiones y adquisiciones y cómo pueden generar valor en medio del cambio digital.

Definición del espectro de M & a

Hay algunas formas de clasificar acuerdos según su intención y estructura. Las dos clasificaciones principales de acuerdos se basan en roles funcionales: fusiones verticales y fusiones horizontales. (Un tercer tipo, las fusiones de conglomerados, no se cubrirá porque existe una relación más débil entre estas herramientas y la innovación).

Fusiones Horizontales

Una fusión horizontal, segúnInvestopedia, “ocurre entre empresas que operan en el mismo espacio, ya que la competencia tiende a ser mayor y las sinergias y ganancias potenciales en participación de mercado son mucho mayores para las empresas fusionadas en una industria de este tipo”.

Históricamente, cuando una empresa buscaba una M&A horizontal y adquiría otra entidad en la misma industria o espacio sectorial, el propósito era típicamente subsumir a un competidor directo, aumentar la participación de mercado y lograr economías de escala al disminuir el costo promedio. Algunos de los acuerdos horizontales más visibles en la historia reciente han sido las grandes empresas que han adquirido nuevas empresas que han construido bases de usuarios importantes y de rápido crecimiento.

Sería imposible hablar de esto sin mencionar la adquisición de Instagram por parte de Facebook por $1 mil millones. En ese momento, la gente estaba confundida por este acuerdo. ¿Por qué Facebook pagó $1 mil millones por una aplicación consin ingresos y 13 empleados? Desde la adquisición, la respuesta ha quedado clara. Instagram ha pasado de 30 usuarios activos mensuales a más de 800 millones. No sorprende que el acuerdo haya sido elogiado como uno de losmayor adquisicionesdel siglo XXI.

Si bien algunos analistas se centraron en los inexistentes ingresos de la startup, Facebook vio un producto que se estaba apoderando del grupo demográfico más joven. Fue creado para teléfonos móviles, que estaban experimentando rápidos avances tecnológicos en ese momento. Facebook también entendió las oportunidades posibles al integrar los dos productos. Sin esta integración y relación simbiótica, es dudoso que Instagram hubiera podido alcanzar tal escala.

Fusiones verticales (integración vertical)

“Hoy en día, la mayoría de las organizaciones buscan la integración vertical desde los puntos de vista de control, riesgo y flexibilidad. Controlar los recursos, limitar o asumir riesgos y cambiar de dirección de manera flexible y rápida sin la carga de compromisos”.

—Erik Kayser, socio y consultor de gestión, Implement Consulting Group.

Los acuerdos verticales son una forma eficaz de transformar los negocios y mejorar la eficiencia de la cadena de valor de una empresa. Las fusiones verticales brindan a las empresas un mejor control del envío y la logística, por ejemplo, a través del envío de economía colaborativa, plataformas digitales o la adquisición de proveedores.

La adquisición de Shipt por parte de Target fue un excelente ejemplo. El minorista pagó $550 millones para adquirir el servicio de entrega de economía colaborativa y acceder a capacidades de cumplimiento en el mismo día, además de las operaciones existentes de Target. Esto ilustra una tendencia más amplia dentro del comercio minorista: integrar todo el sector vertical. Presionados por Amazon, los minoristas están utilizando adquisiciones para obtener rápidamente acceso a toda la cadena de valor, incluido el suministro, el cumplimiento, el comercio electrónico, las tiendas físicas y más.

Controlar la cadena de suministro puede significar controlar el mercado. Adquirir un vendedor o proveedor puede mejorar la eficiencia operativa y aumentar las ganancias al controlar los costos y la disponibilidad del producto. Starbucks, por ejemplo, tieneintegrado verticalmente desde el frijol hasta la taza. La empresa es propietaria de toda la cadena de suministro, desde las fincas de café en grano hasta las plantas de tostado, los almacenes, los centros de distribución y los puntos de venta.

Otras lecturas:

- Cuándo y cuándo no integrar verticalmente-McKinsey

- Esteartículode John Stuckey, director de McKinsey, y David White, director de McKinsey, es una lectura esencial para cualquiera que esté pensando en buscar la integración vertical. Está fechado en 1993, pero proporciona un examen sólido de los componentes centrales de estos acuerdos.

La búsqueda de la sinergia

"Buscamos muchos sencillos y dobles en sinergia de ingresos, en lugar de un jonrón".

– Vicepresidente de Estrategia,Deloitte, 2017.

Las empresas buscan acuerdos tanto verticales como horizontales en un intento de obtener sinergias, y generalmente surgen dos tipos de sinergias de las fusiones y adquisiciones: 1) sinergias de ingresos, cuando una empresa combinada genera más ventas de las que las dos empresas podrían generar por separado, y 2) sinergias de costes, cuando la empresa combinada puede reducir los costes medios en mayor medida que las empresas independientes (economías de escala).

en unEncuesta de Deloitte a 528 ejecutivosinvolucrados en fusiones, se anticipó que casi el 60 por ciento de las sinergias de acuerdos buscadas provendrían de fuentes de ingresos más que de costos. Pero anticipar sinergias es muy diferente a experimentarlas. De acuerdo aInvestigación de McKinsey, “Los mayores errores en las estimaciones aparecen en el lado de los ingresos, lo cual es particularmente desafortunado ya que las sinergias de ingresos forman la base de los fundamentos estratégicos para clases enteras de acuerdos, como aquellos que se persiguen para obtener acceso a los clientes, canales y geografías de un objetivo. Casi el 70 por ciento de las fusiones de nuestra base de datos no lograron las sinergias esperadas en este ámbito”.

¿Cómo pueden las empresas aumentar sus posibilidades de experimentar sinergias?

En su informe, “Sinergias de ingresos en adquisiciones en busca del Santo Grial,” Deloitte explica cómo lograr sinergias de ingresos. Según el informe, combinar ganancias rápidas a corto plazo con creatividad a largo plazo podría lograr el éxito de la sinergia de ingresos. Por ejemplo, buscar canales de distribución compartidos puede aumentar la sinergia y aumentar los ingresos en el corto plazo, y buscar canales múltiples puede mantener esas sinergias de ingresos por más tiempo.

Desde el principio, tan pronto como se anuncia un acuerdo, Deloitte asigna un oficial de gestión de proyectos con un enfoque incesante en las sinergias e incorpora objetivos en el plan operativo para incentivar a los equipos. El plan de operación, según Deloitte, se parece un poco a esto.

- Persigue la fruta madura

- Alinee las ventas cruzadas y los canales

- Hacer cumplir la toma de decisiones eficiente sobre los objetivos, teniendo en cuenta las implicaciones del modelo operativo

- Lanza una amplia red

- Buscar múltiples tipos de iniciativas de sinergia para aumentar las posibilidades de éxito

- Liderar las actividades de gestión del cambio en ambas organizaciones.

- Reclutar socios, clientes y otras partes interesadas clave para orientar e informar decisiones clave

- Liderar con innovación

- Invierta en oportunidades de crecimiento con potencial a largo plazo

- Equilibrar las iniciativas de sinergia a corto y largo plazo

- Sentar las bases para la transformación de salida al mercado

- Profundice en los detalles de los datos

- Utilice datos de calidad para impulsar conocimientos basados en análisis

- Establecer y empoderar un equipo de integración dedicado

- Presupuesto para el éxito e incentivar a los equipos

- Planifique el trabajo; trabajar el plan

- Planifique la sinergia previa al cierre y las actividades de sala limpia (o sala de datos)

- Activar equipos de integración con capacidades de análisis comerciales

- Permanecer enfocado en los objetivos

—Fuente:Deloitte, 2017

Según Deloitte, iniciativas como la venta cruzada, la planificación temprana y el establecimiento de equipos de integración son fundamentales para lograr sinergias de ingresos a partir de una fusión. Pero, ¿qué pasa con los riesgos?

M & a: los riesgos y obstáculos

Según KPMG BOJ,después de una fusión, "todo es incierto: la ubicación de las oficinas, los títulos y funciones de los puestos, los sistemas de recompensa, las estructuras organizativas, la cultura y los valores, las personas con las que se trabaja... todo está en discusión". Anunciar decisiones clave en las primeras etapas del proceso de discusión de la fusión puede mitigar la incertidumbre entre los empleados y sus efectos en cadena sobre los ingresos.

Otro obstáculo para el equipo de liderazgo, según KPMG BOXWOOD, es definir los nuevos objetivos de la organización y obtener la aceptación de los grupos de interés para que las dos entidades colaboren desde el principio. Preferiblemente, los nuevos objetivos no deberían requerir cambios importantes en el pensamiento ni de la organización colectiva posterior a la fusión ni de las personas que la integran.

Conseguir que la gente abandone los viejos modelos y formas de pensar es difícil. En el caso de Dixons y Carphone Warehouse, KPMG BOXWOOD afirma que las encuestas de cultura y las evaluaciones de cambio listo se utilizaron para preparar al personal para los siguientes pasos en la fusión y para ayudarlos a comprender y aceptar el cambio. Se mostró al personal cómo funcionarían las nuevas tiendas fusionadas para que pudieran visualizar sus funciones y anticipar cómo gestionar los aspectos prácticos del día a día posteriores a la fusión. El motivo de una fusión, y los beneficios que traerá, deben ser lo suficientemente convincentes como para justificar la interrupción para el personal afectado.

Antes de que se contemple cualquier fusión, KPMG BOXWOOD sugiere que las empresas deben identificar indicadores clave como puntos de referencia en los que se esperan mejoras. A medida que avanza la fusión, estas métricas se pueden utilizar para mantener los esfuerzos para que la fusión sea exitosa. Los resultados positivos generarán confianza en el nuevo liderazgo y aumentarán la moral y la productividad. Las métricas también mostrarán dónde se deben realizar los cambios, aumentando las posibilidades de que la fusión tenga éxito.

Utilice métricas para obtener una imagen realista de las ofertas

Steve Carnes, especialista en fusiones y adquisiciones, sugiere que las empresasdefinir claramente los objetivos antes de decidir qué métricas utilizar para medir los resultados de la fusión. Según Carnes, una organización debe decidir si se centra en medir las ventas o los productos, crear una huella en un mercado objetivo o eliminar a un competidor.

Carnes recomienda un proceso de Planificación de Operaciones-Inventario-Ventas (SIOP): “Dentro de una empresa, la gente vende cosas, las fabrica y realiza un seguimiento de cómo va todo. Considere cada paso, piense en sus objetivos y pregúntese '¿dónde están las brechas y cómo las va a mejorar?'”

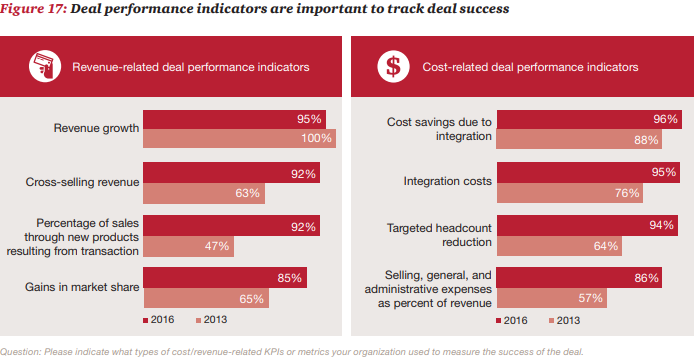

A continuación se muestran algunosindicadores de desempeño del tratosugerido por PwC.

—Fuente:PwC, 2017

Métricas para la integración

Establecer métricas e indicadores clave para evaluar el valor de celebrar un trato ayudará a mitigar el riesgo y facilitará la comunicación con los accionistas.

Los expertos de PwC Vinay Couto, John Plansky y Deniz Caglar son los autores de “Fit-for-Growth”. Ellos esbozan undisciplina para las empresas que atraviesan las diferentes etapas de preparación para un acuerdo transformador. La disciplina exige la alineación de las estructuras de costos y las capacidades; también exige el diseño de un modelo operativo que permita y mantenga las reducciones de costos y luego cree las condiciones adecuadas para que los gerentes impulsen el crecimiento.

Para fusiones y adquisiciones en etapas iniciales, Carnes recomienda determinar si el desempeño de la empresa objetivo es mejor que el promedio del mercado. Si no, ¿por qué hacer el trato? Carnes sugiere observar las tasas de crecimiento año tras año de los últimos tres años junto con las proyecciones para los tres próximos. El contexto del mercado importa: el crecimiento explosivo en un mercado en auge puede no ser impresionante.

Carnes también sugiere comparar las ventas de los empleados con la relación de costos con el promedio de la industria para determinar el desempeño y el potencial de una empresa. Por lo general, Carnes encuentra que una proporción inferior al promedio indica problemas que pueden variar desde el posicionamiento de la marca y el mercado hasta la eficiencia del proceso de ventas o departamentos con exceso de personal y un nivel más bajo de automatización. Carnes aboga por considerar el costo de ventas por empleado y como porcentaje de los ingresos.

Los acuerdos de nivel de servicio (SLA) son otra métrica útil. Los elementos importantes son los objetivos establecidos para el cumplimiento de los pedidos y el plazo de entrega: ¿los cumple la empresa y son estos objetivos esenciales? ¿El valor agregado justifica el costo o los SLA no son, de hecho, una verdadera ventaja competitiva?

Las empresas líderes están utilizando acuerdos para ampliar sus líneas de productos y ser más competitivas en el desarrollo de nuevos productos.

Cuándo comprar en lugar de construir: adquisiciones y adquisiciones de tecnología

“Nunca me ha importado lo que cueste algo; Me importa lo que vale”.

—Ari Emanuel, Agente de talentos y codirector ejecutivo de William Morris Endeavor

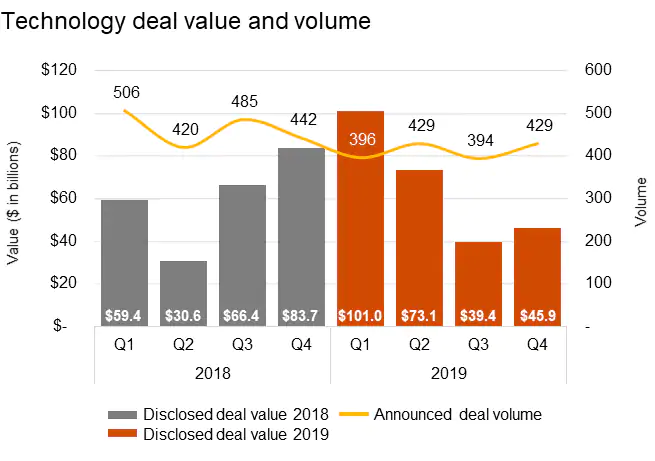

El mercado de acuerdos tecnológicos es dinámico y las adquisiciones de tecnología son las que atraen la mayor atención en estos días. Durante el primer trimestre de 2019,429 ofertas de tecnologíase anunciaron por un valor total revelado del acuerdo de $45.9 mil millones.

-Fuente de imagen:PWC,2019

Desde 2018, el software ha sido el sector más activo, en particular las adquisiciones de SaaS y empresas de análisis de datos. Según el informe de PwC, “la IA fue una fuerza impulsora detrás de varios acuerdos, y dos de las cuatro principales transacciones en el espacio de los semiconductores estaban relacionadas con la IA (la adquisición de Mellanox por parte de Nvidia por $6.800 millones y la adquisición de Habana Labs por parte de Intel por $2 mil millones). . En el lado del software, las empresas de IA eran objetivos populares ya que las empresas buscaban ingresar a nuevos mercados (adquisición de Carbon Black por parte de VMWare), expandir capacidades (adquisición de ClickSoftware por parte de Salesforce) e innovar en nuevas tecnologías (adquisición de CTRL-labs por parte de Facebook)”. Los semiconductores fueron el siguiente subsector más activo, alentados por el mercado de chips blandos y la guerra comercial con China.

Comprar vs construir

Tiene sentido que, en lugar de desarrollar una tecnología desde cero, una empresa deberíaAdquirir o fusionarse con otra empresa que ya controla esa tecnología.. Estos tipos de fusiones pueden ahorrar años de tiempo de desarrollo.

El énfasis en las capacidades tecnológicas durante los últimos años, y la necesidad de adquirir dichas capacidades para ser competitivas, significa que las empresas no digitales han mostrado más interés en las ofertas digitales (definidas como las adquisiciones de productos y servicios digitales, nuevos modelos de negocios digitales y la digitalización de la cadena de valor).

Según un libro blanco de Deloitte,Las ofertas digitales se están convirtiendo en una ruta rápida hacia los mercados de nuevos productos.y avances tecnológicos para muchas industrias. Dichos acuerdos brindan acceso rápido y completo a tecnologías que de otro modo serían inalcanzables en IoT, fintech, cleantech, healthtech, big data y análisis cognitivo, robótica, dispositivos portátiles, inteligencia artificial, etc. De hecho, según una investigación de Joerg Krings, asesor del grupo de consultoría estratégica de PwC. y J. Neely y Olaf Acker, destacados profesionales de Strategy& y PwC,Las empresas de industrias no digitales completaron un 48% más de acuerdos digitales en 2015 que en 2011..

Fuente de imagen:PwC

Los desafíos de las ofertas tecnológicas

Los acuerdos tecnológicos son muy diferentes de los acuerdos tradicionales. Rob Fisher, Greg Nahass y J. Neely, socios de Strategy& y PwC, referencia“megaacuerdos tecnológicos”, de la cual la adquisición por parte de Facebook de la startup What's App de cinco años de antigüedad en 2014 por $22 millones es un buen ejemplo.. Estos mega acuerdos a menudo presentan “valoraciones enormes, enfoque limitado, ingresos minúsculos y una gestión empresarial que puede obligar al adquirente a deshacerse de su manual”. El sector tecnológico se caracteriza en muchos casos por pequeñas empresas con valoraciones elevadas y, por tanto, la decisión de adquirirlas es difícil.

Según un informe técnico de Deloitte, debido a que la competencia puede provenir de una fuente inesperada,Las empresas adquirentes deben identificar nuevas empresas o empresas con modelos de negocio nuevos o diferentes y adquirirlos o superarlos.. Las empresas necesitan una forma de medir el potencial de creación de valor de un acuerdo, y las empresas necesitan saber cuál es la mejor manera de integrar una nueva empresa tecnológica para que no se pierda valor. Las empresas ahora requieren una habilidad completamente nueva en el contexto de las fusiones: la capacidad de identificar los objetivos digitales más prometedores de una lista corta que podría contarse por cientos.

"Algunas adquisiciones de tecnología que parecían buenas sobre el papel han fracasado porque el comprador no entendía realmente lo que estaba comprando o su personal interno no sabía las preguntas correctas que debía formular al realizar la debida diligencia".

—Deloitte, 2011

Aunque la atención se centra a menudo en la tecnología que se adquiere en un acuerdo tecnológico, el comprador de una startup debe considerar las sinergias de ingresos para encontrar una valoración competitiva. Facebook pagó $1 mil millones por Instagram en 2012, que no tenía ingresos en ese momento. ¿Las sinergias de ingresos realmente equivalen a ese tipo de valoración?

Facebook reconoció que lo que ofrecía Instagram era parte integral de su producto. Instagram podría proporcionar una gran experiencia fotográfica al optimizar los medios y agregar filtros. Además, la experiencia también se dirigió a un grupo demográfico más joven, e Instagram era un producto creado para dispositivos móviles, un área en la que Facebook estaba tratando de fortalecer su oferta.

También hubo sinergias de marca. Al adquirir Instagram, Facebook no solo anuló a un competidor emergente, sino que también ganó una propiedad valiosa que complementa, no sustituye, los anuncios de Facebook. Las sinergias que Facebook creía que podría aprovechar comprando Instagram ascendieron a una valoración de $1 mil millones.

Adquisiciones de talento (adquisiciones)

Un tipo de fusiones y adquisiciones impulsadas por la tecnología son las adquisiciones de talentos o “adquisiciones”. Estos acuerdos buscan adquirir ventajas competitivas de capital humano, no simplemente participación de mercado, control de la cadena de suministro o economías de escala.

"En 2016, GM compró Sidecar, un proveedor de servicios de viajes compartidos basado en aplicaciones, adquiriendo no solo el software de la compañía sino también 20 empleados, incluido el cofundador y director de tecnología de Sidecar, con habilidades y conocimientos digitales".

—Rainer Strack, Susanne Dyrchs, Ádám Kotsis y Stéphanie Mingardon, BCG, 2017

Las adquisiciones de talentos son un tipo especial de adquisición que se observa principalmente en la industria tecnológica y en centros tecnológicos desarrollados como Silicon Valley. Empresas líderes como Facebook y Google compran startups no porque quieran los proyectos sino porquequieren los ingenieros de software.

Las personas con talento digital ya tienen tanta demanda que muchas grandes empresas tradicionales deben reinventarse para atraer a estas personas. Según los expertos de BCG: Rainer Strack, socio principal; Susanne Dyrchs, líder del proyecto; Ádám Kotsis, director experto, y Stéphanie Mingardon, socia principal—(citando un estudio de Gartner),El 30 por ciento de los trabajos tecnológicos estarán vacantespor falta de talento digital. Los expertos de BCG consideran que el mayor desafío tecnológico no es la seguridad de los datos ni la necesidad de invertir, sino la falta de empleados cualificados.

Victor Luckerson, reportero de Time, informa que más de221 fundadores de startups se unieron a Google entre 2006 y 2014debido a adquisiciones, y 110 fundadores se unieron a Yahoo.

John F. Coyle, profesor asistente de Derecho, y Gregg D. Polsky, profesor de Derecho de la Universidad de Carolina del Norte, exploraron el fenómeno de la adquisición. encontraron queLas principales motivaciones de una empresa para este tipo de adquisición incluyenobtener los servicios de ingenieros y empresarios talentosos al mismo tiempo, contratar un equipo que funcione bien en lugar de intentar crear uno desde cero y utilizar los talentos de su nuevo y experimentado equipo de empleados para ingresar rápidamente a un nuevo espacio a pesar de la inexperiencia de la empresa compradora en ese espacio.

Antes de considerar una adquisición, es importante comprender qué habilidades digitales necesita la empresa, quiénes están disponibles en el mercado, dónde se pueden encontrar los talentos deseados y cómo atraerlos y retenerlos.

Para obtener más información sobre recursos humanos y gestión del talento, lea nuestroguía sobre contratación para la evolución.

Riesgos y obstáculos de la adquisición de talento

Los compradores pueden mitigar el riesgo de adquisición si se toman el tiempo necesario para comprender completamente las capacidades y los objetivos de las personas involucradas. ¿Hay un buen ajuste? ¿Cuáles son los beneficios a corto y largo plazo? Los involucrados también deben considerar las habilidades, la tecnología y las sinergias pertinentes. ¿Son únicos? ¿Agregarán valor en las nuevas condiciones posteriores a la adquisición? ¿Cómo afectará la adquisición a los competidores? ¿Cómo aprovechará el nuevo personal adquirido los nuevos recursos y la infraestructura disponibles? ¿Existe la oportunidad de adquirir nuevas patentes?

Según Mark Suster, socio de Upfront Ventures, unRiesgo significativo para las empresas que buscan adquirir talento para startups.es que los miembros principales del equipo de la empresa adquirida pueden abandonar la empresa adquirente después de varios años.

Métricas para la adquisición o adquisición de talento

"Se ha informado que una regla general en las adquisiciones de Silicon Valley es $1 millón por ingeniero".

—John F. Coyle y Gregg D. Polsky, Universidad de Carolina del Norte, 2013

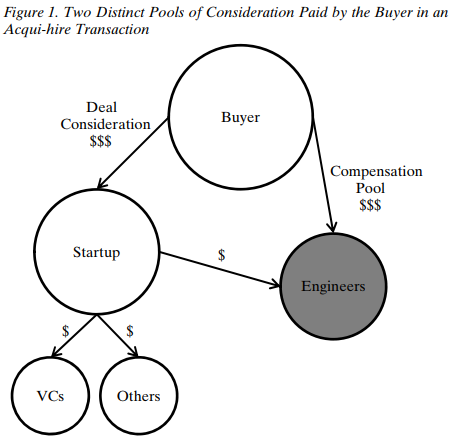

Coyle y Polsky, en su artículo “Contratación de Acqui”, observe dos áreas distintas de consideración para los compradores: el costo del trato y el costo de la compensación. Los autores sugieren tres métricas principales que las empresas en un acuerdo de adquisición deberían evaluar:

- El número de empleados que el comprador desea contratar.

- el valor de esos empleados para el comprador, y

- el valor (si corresponde) de la propiedad intelectual de la startup y otros activos al comprador.

Fuente:Coyle y Polsky, 2013

Jessica Verrilli, directora de desarrollo corporativo de Twitter, ofrece otra perspectiva. en unentrevista con Forbes, dijo, “Siempre comenzamos tratando de comprender qué se propuso construir el equipo, cuál es su pasión. A menudo, lo intentaron, tal vez no lo sacaron del parque, pero tienen mucha experiencia. Tratamos de averiguar si estamos tratando de abordar ese problema. A menudo la conversación termina ahí si su pasión no coincide con las necesidades de nuestro producto”.

El tercer artículo de esta serie, “Gestión de ofertas tecnológicasContinúa el tema de las fusiones y adquisiciones impulsadas por la tecnología. Describe qué acciones deben ocurrir antes y después del acuerdo, como la debida diligencia y la integración.

Gestión de ofertas tecnológicas

“El rigor y la disciplina que utilizamos al administrar nuestro negocio son clave para ejecutar consistentemente nuestra estrategia de crecimiento. Y aplicamos sistemáticamente la misma disciplina a nuestras inversiones, incluidas las adquisiciones”.

—Pierre Nanterme, Presidente y director ejecutivo de Accenture

Antes del trato

Antes de un acuerdo de fusión y adquisición, la valoración es uno de los principales elementos de preparación. Pero en el caso de acuerdos tecnológicos en los que puedan estar involucradas nuevas empresas jóvenes, Joerg Krings, J. Neely y Olaf Acker, asesores y profesionales de Strategy&, señalan queNo siempre es tan fácil definir la valoración porque puede no haber ingresos o flujo de efectivo en los que basar la valoración.. Tome la oferta de Facebook Instagram de 2012, por ejemplo. En este caso, Instagram era una startup de cinco años en ese momento sin ingresos, pero fue adquirida por Facebook por $1 mil millones.

En el caso de acuerdos de transformación impulsados por la tecnología en los que las empresas adquieren como parte de una estrategia a largo plazo, el precio pagado podría no tener sentido para los inversores. Por tanto, según Rob Fisher, Gregg Nahass y J. Neely, socios de PwC,La debida diligencia es crucial antes de que el acuerdo se dé a conocer a los inversores.quienes pueden estar desconcertados y no contentos con el alto precio.

Para aumentar la complejidad de los acuerdos tecnológicos, el proceso de diligencia debida debe ser diferente según el tipo de acuerdo. Por ejemplo, el alcance de la diligencia debida puede ser limitado porque el objetivo que se va a adquirir es pequeño, o un acuerdo con una empresa de miles de millones de dólares puede requerir menos diligencia debida de lo esperado. Las grandes empresas pueden tener menos que ocultar que las pequeñas porque han sido auditadas a fondo o simplemente porque los líderes quieren mantener el impulso de su trabajo de innovación.

James Waletsky, que escribe para Crosslake, una empresa de consultoría de software, enumeraconsideraciones integralespara la debida diligencia en fusiones tecnológicas.

Estrategia de producto:

- ¿La estrategia del producto se ajusta a los objetivos de crecimiento de la empresa de inversión?

- ¿Cuáles son las fortalezas, debilidades, oportunidades y amenazas del producto (FODA)?

- ¿Cómo determina la empresa la hoja de ruta del producto y qué agregará el mayor valor comercial?

Función y calidad del producto:

- ¿Existe algún problema con el producto que pueda resultar costoso de solucionar?

- ¿El producto cumple los objetivos del usuario final o es necesaria una costosa renovación de la interfaz de usuario?

Arquitectura y código:

- ¿Hay algo en la arquitectura que sea un impedimento para alcanzar los objetivos de crecimiento?

- ¿Hay componentes heredados en el software que deban reemplazarse? ¿Cuánto costará esto?

- ¿Hay componentes de código abierto o de terceros que puedan ser problemáticos desde el punto de vista legal o técnico?

- ¿El código está escrito de manera que se pueda mantener de manera que otros puedan ser productivos en la base del código rápidamente?

Procesos, prácticas y herramientas:

- ¿Hay oportunidades para aumentar la eficiencia y / o reducir los costos?

- ¿Las prácticas existentes escalarán adecuadamente con el crecimiento de la empresa?

- ¿Existen brechas de habilidades que inhiben la entrega eficiente?

Personas y organización:

- ¿Están las personas adecuadas en los roles adecuados para cumplir los objetivos de inversión (en particular, los líderes)?

- ¿Quién es fundamental para el negocio y debe mantenerse con la adquisición?

- ¿Existen brechas importantes en la organización que deban llenarse para cumplir con los objetivos de inversión?

- ¿El nivel de gasto en I + D es adecuado para el tamaño de la empresa? ¿Hay oportunidades de reducción?

TI / Operaciones / DevOps:

- ¿Existen oportunidades para la reducción de costos, como el cambio de los recursos administrados localmente a la nube? ¿Cuál es el costo de hacerlo?

- ¿Existe un plan adecuado de continuidad del negocio? Si no es así, ¿qué riesgo se asume y qué se requiere para implementar uno?

- ¿Son los gastos razonables dado el tamaño de la empresa?

- ¿Las prácticas de implementación son eficientes con un riesgo mínimo de error humano?

Soporte de producto:

- ¿Cuáles son los principales generadores de llamadas de soporte que pueden ser indicativos de problemas con el producto?

- ¿Cuántas escaladas llegan al equipo de desarrollo?

Servicios profesionales:

- ¿Son largos los tiempos de implementación, lo que podría indicar una falta de capacidad de configuración / personalización en el producto?

- ¿Existen oportunidades para que la mejora del producto se amplíe a un mayor número de clientes que requieran menos en el lado de los servicios?

—Fuente:Waletzky, 2016

Según Waletsky, elriesgos involucrados en un acuerdo tecnológicopuede afectar las condiciones o el precio, pero el costo de la debida diligencia técnica es insignificante en comparación con los beneficios o costos potenciales.

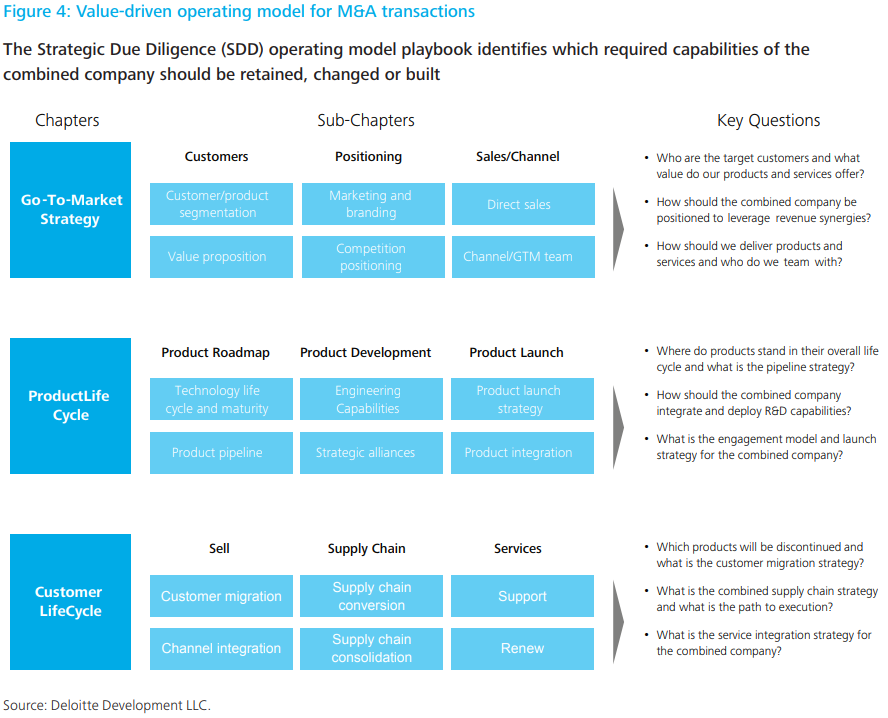

En un libro blanco, Deloitte ha definido unmodelo de operación estratégica de debida diligenciaque se puede utilizar para acuerdos tecnológicos en los que una empresa se dirige a empresas con modelos de negocio diferentes. El modelo define algunas métricas principales e identifica qué capacidades requeridas de la empresa combinada deben conservarse, cambiarse o desarrollarse.

—Fuente de imagen:Deloitte

Lectura adicional: ejemplos de proceso de diligencia debida del mundo de las empresas emergentes

Algunas buenas noticias para las empresas que necesitan ayuda con la debida diligencia: los capitalistas de riesgo lo han estado haciendo durante mucho tiempo. Los siguientes son ejemplos documentados de la debida diligencia de los inversores en las primeras etapas de la puesta en marcha.

Después del trato

Finalizar un trato es la mitad de la batalla. Después del trato, comienza el arduo trabajo de integración.

La integración exitosa puede depender de la administración recién adquirida porque la tecnología que es de valor probablemente esté en manos de un pequeño grupo de líderes creativos. Se necesitan gerentes experimentados para supervisar las operaciones sin problemas, particularmente cuando una empresa está comprando grandes unidades operativas.

Sin embargo, depender de una gestión adquirida puede ser un problema. Algunos miembros del equipo senior de una empresa adquirida pueden decidir irse después de que se cierre el trato y buscar otras oportunidades. Dada esta realidad potencial, la empresa adquirente debe considerar en qué medida dependerá de estos altos directivos y durante cuánto tiempo. Según Fisher, Nahass y Neely,retener a las personas por contrato es a menudo una solución a corto plazo.

Según Adam Bluestein, que escribe para Inc., esEs importante aferrarse a las personas que son integrales en una transición sin problemas, como los gerentes de tecnología y aquellos con conocimientos cruciales de la tecnología adquirida.. El adquirente debe mantener el corazón de los gerentes en el juego entendiendo el entorno en el que las personas ya están prosperando y asegurándoles que las cosas cruciales no cambiarán o, si lo hacen, proporcionándoles las herramientas y recursos para hacer frente. Una estrategia de gestión del cambio es vital y debe prepararse temprano en el proceso de decisión de fusión para garantizar que se tengan en cuenta los costos asociados.

Liderazgo de integración: no permita que los problemas culturales se interpongan en su camino

“Cuando se fusionan bien las culturas, se crea valor. Cuando no lo haces, el valor se destruye…. El juego se gana o se pierde en el campo de la integración cultural. Si te equivocas, nada más importará”.

—George Bradt, Presidente de PrimeGenesis

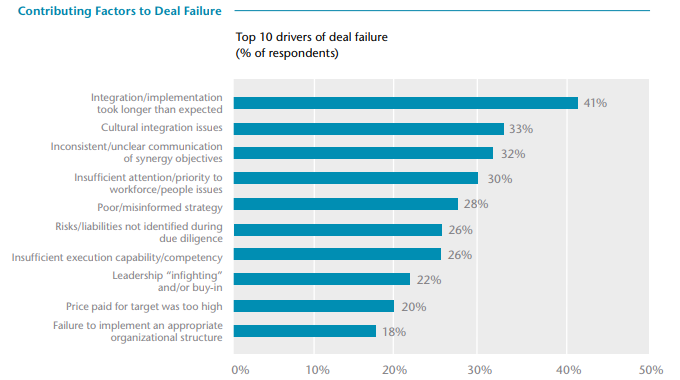

La integración cultural debería ser parte de una estrategia de gestión del cambio para las fusiones. AON descubrió que los problemas culturales que ocurren cuando dos entidades se fusionan son unaprincipal impulsor del fracaso del trato.

—Fuente de imagen:AON, 2011

Un estudio de Bain & Company que encuestó a ejecutivos que habían gestionado una fusión también encontró que laLa razón número uno dada para el fracaso del acuerdo fue el “choque cultural”.“Las sinergias de equipo son importantes y,según George Bradt, presidente de PrimeGenesis, “Las sinergias deben ser creadas conjuntamente por equipos que miren más allá de ellos mismos y busquen nuevos problemas que puedan resolver para otros”.

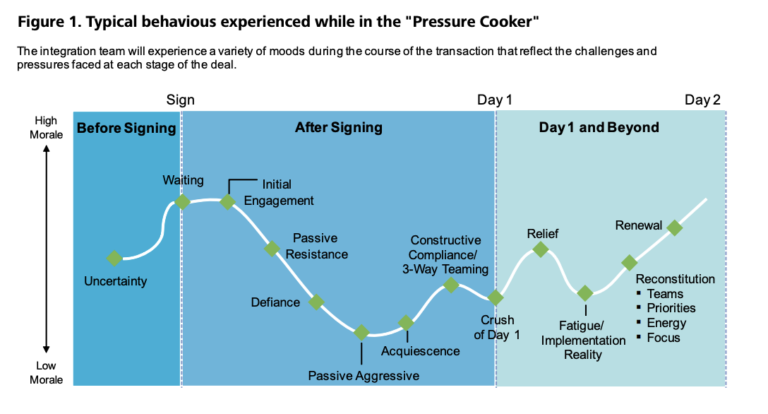

En el siguiente gráfico,Deloitte ofrece una excelente visión de las fusiones y adquisiciones desde la perspectiva de quienes están en el terreno.El gráfico muestra cómo se ve afectada la moral desde el momento anterior a la firma del acuerdo hasta el período posterior a la fusión.

—Fuente de imagen:Deloitte, 2007

La cultura de una organización está determinada en gran medida por su liderazgo. Pero, ¿y si ese liderazgo está en transición?

Dale Stafford y Laura Miles, socios de Bain & Company,recomendar herramientas de integración cultural que puedan medir la mentalidad y los comportamientos de los empleados y fomentar mejores procesos de trabajo.Los gerentes y líderes pueden obtener una mejor perspectiva de cómo se está procesando la integración o dónde es necesario realizar cambios.

Por ejemplo, según Stafford y Miles, los vídeos de empleados trabajando juntos y los mapas de flujo de procesos muestran las diferentes formas en que se lleva a cabo una tarea y pueden guiar una discusión sobre cómo se debe hacer en el futuro. Las entrevistas con los clientes pueden proporcionar información a los empleados sobre las percepciones de los clientes sobre cada organización, y las encuestas a los empleados pueden recopilar datos importantes y mostrarles que su opinión es importante, pero sólo si los resultados estimulan la acción de los líderes.

Desinversión para la creación de valor

“Es típico tratar las desinversiones como una ocurrencia tardía. Y es una pena”.

—Gerald Adolph y Ken Favaro, ex socios senior de Booz & Company

La desinversión puede crear valor para las empresas mediante la venta de activos que restan valor a las funciones comerciales básicas.

En su artículo de HBR, “Desinvertir con cuidado”, Gerald Adolph y Ken Favaro, ex socios principales de Booz & Company, señalan que la desinversión a menudo se lleva a cabo cuando una empresa se está reestructurando y experimenta un problema. El examen de la cartera y la decisión de vender los activos se toman bajo coacción y, en consecuencia, la empresa se debilita porque lo más probable es que los activos se vendan a un precio inferior al necesario.

Una mejor manera de abordar la desinversión es a través de un proceso continuo y constante a largo plazo, lo que le da a la empresa tiempo para encontrar al comprador adecuado, vender activos a un precio mucho mejor y construir una cartera de mayor calidad.

Si se hace estratégicamente, una estrategia de desinversión es otra herramienta que las empresas pueden utilizar para crear valor. Según la Encuesta de Desinversión Corporativa de Ernst & Young para 2019, más deEl 80 por ciento de las empresas planean optimizar sus operacionesa través de sus planes de desinversión durante los próximos 12 meses.

Además, la desinversión puede ser aún más beneficiosa cuando se realiza junto con adquisiciones. La investigación realizada por Sean O'Connell, director, Michael Park, director y Jannick Thomsen, director asociado de McKinsey, muestraque las empresas que adquieren y desinvierten generan entre 1,5 y 4,7 puntos porcentuales más rendimiento para los accionistas que las empresas que se centran principalmente en adquisiciones.

La venta de Motorola por parte de Google ilustra cómo una venta estratégica puede ser una buena medida para una empresa.

Google y Motorola: una lección de desinversión estratégica

En 2011,Google anunció la adquisición del fabricante de teléfonos inteligentes Motorola por $12.5 mil millones. Menos de tres años después, Google vendió Motorola a Lenovo por $3 mil millones: Googleretrató el trato como un éxito.

de googlemotivo detrás del tratoera "ayudar a potenciar el ecosistema Android mediante la creación de una cartera de patentes más sólida para Google y excelentes teléfonos inteligentes para los usuarios", segúnDirector ejecutivo Larry Page. En lugar de mantener la pérdida operativa anual multimillonaria de la división de hardware, Google vendió partes de Motorola y al mismo tiempo creó una cartera de patentes de la que ahora tiene licencia para Lenovo.

Según Jean Baptiste Su, Vicepresidente y analista principal de Atherton Research, Google salió adelante al recibir patentes valoradas en $5.5 mil millones a un costo de alrededor de $1 mil millones.

Además, Google transformó a Motorola en el proceso. La compañía lanzó dos teléfonos económicos altamente calificados durante su tiempo en Google: el Moto X y el Moto G. A través de este movimiento, Motorola se convirtió en un objetivo de adquisición atractivo y los teléfonos económicos de calidad difundieron el uso de Android, un impulsor de valor clave para Google.

Sin embargo, la estrategia no habría tenido éxito sin una planificación cuidadosa y deliberada, que es cada vez más difícil en este clima. ¿Cómo deberían las empresas abordar la desinversión en el clima de adquisiciones en rápido movimiento donde la tecnología está jugando un papel tan importante? ¿Y qué distingue un buen negocio de un mal negocio?

Identificación de activos y desinversión

ElEstudio de desinversión corporativa 2018de Ernst and Young sugiere que las empresas deberían identificar cómo la tecnología está cambiando su modelo de negocio. Las empresas deberían desinvertir para mejorar su ventaja competitiva, lo que significa centrarse en el negocio principal y tener suficiente liquidez para reaccionar ante las oportunidades a medida que surjan.

En 2020, la COVID-19 ha cambiado el panorama. El Estudio de Desinversión Corporativa 2020 de Earnst and Young EY encuestó a 25 inversores activistas globales en enero de 2020 y nuevamente en abril de 2020. Los datos muestran quelas empresas consideran que la desinversión es más urgente para crear enfoque y simplicidad. Más del 90 por ciento de los encuestados recomiendan que una empresa objetivo se deshaga de negocios no esenciales o de bajo rendimiento, en comparación con 64% anteriormente. El plazo también debería ser más corto. Antes de la crisis, 36% de activistas sugirieron un plazo de seis meses para la desinversión, pero este número ha aumentado a 84%. Según el informe, “las empresas deberían prepararse para debates con inversores que se centren en cómo están respondiendo a la crisis, alineando la cartera con su estrategia central y otras cuestiones como la alineación de la remuneración de los ejecutivos en relación con el desempeño de la empresa”. Debe centrarse en “liberar capital para generar resiliencia e impulsar el valor a largo plazo”.

La revisión de posibles desinversiones junto con una revisión normal de la cartera significa que los activos se evalúan cada año. Un sistema de puntuación basado en algoritmos y criterios de la industria, por ejemplo, puede calificar un activo en función del potencial de crecimiento o en qué medida el activo utiliza recursos que podrían asignarse mejor a las actividades principales. Los activos de baja puntuación son candidatos a la desinversión. Los gerentes que tienen interés en el activo pueden presentar su razón de ser para mantener el activo, y los líderes de la organización pueden tomar la decisión final de conservarlo.

Los gerentes se concentran en encontrar un comprador, pero rara vez analizan un trato desde el punto de vista del comprador. Hacerlo puede agregar claridad a lo que se debe incluir en la venta además de los activos productivos obvios.

Preparación para la desinversión

Incluso si las empresas adoptan un enfoque estratégico para la desinversión, pueden surgir problemas después de decidir qué vender. O'Connell, Park y ThomsenSugiera los siguientes pasos al planificar desinversiones:

Prepárese para un comprador antes de que se necesite un comprador.Las empresas deberían prepararse para posibles desinversiones antes de que sea necesario vender. Un activo podría valer más para un comprador que para otro debido a posibles sinergias, por lo que esperar para desinvertir hasta que sea necesario no dará tiempo suficiente para encontrar el trato adecuado.

Considerando otros compradores potenciales.Evaluar el valor de un negocio complementario es difícil. Los ejecutivos a menudo pasan por alto el valor potencial de un activo para otros, por lo que las perspectivas externas ayudan (por ejemplo, de banqueros, propietarios potenciales y directores ejecutivos de la industria).

Invierta para el éxito mutuo.Los acuerdos que no están bien preparados pueden resultar costosos tanto para el comprador como para el vendedor, y el resultado de la desinversión para ambas partes está vinculado. Las empresas, entonces, deberían preparar a los candidatos a la desinversión para el éxito posterior a la transacción, del mismo modo que se preparan para las negociaciones de precios, entendiendo las fuentes potenciales de valor del activo. Proporcionar a los nuevos propietarios documentación de respaldo, sugerencias de estrategias o datos sobre posibles mejoras puede aumentar la probabilidad de una transacción exitosa para ambas partes.

Comprometer recursos para el éxito posterior a la negociación.Asegúrese de que exista el talento gerencial adecuado y personal capacitado de apoyo. Según Fubini, Park y Thomas, socios de McKinsey,Los gerentes tienden a pensar en el proceso de separación como algo secundario, asumiendo que pueden separar una empresa y preocuparse por los costos varados más adelante.. También es importante considerar el conflicto interno que puede ocurrir entre los gerentes salientes y los que se quedan. Finalmente, asegúrese de que la gerencia y la junta directiva no queden tan atrapadas en la venta que el negocio principal se descuide y sufra.

—Fuente:O'Connell, Park y Thomsende McKinsey, 2015

Estudio de caso de Cisco

Debido a que los modelos para el éxito del liderazgo en fusiones y adquisiciones varían mucho según el contexto y la personalidad del líder, presentamos un estudio de caso resumido sobre Cisco, una empresa que ha dominado el arte de la adquisición. También proporcionamos citas interesantes de líderes empresariales que describen su propia experiencia con las fusiones.

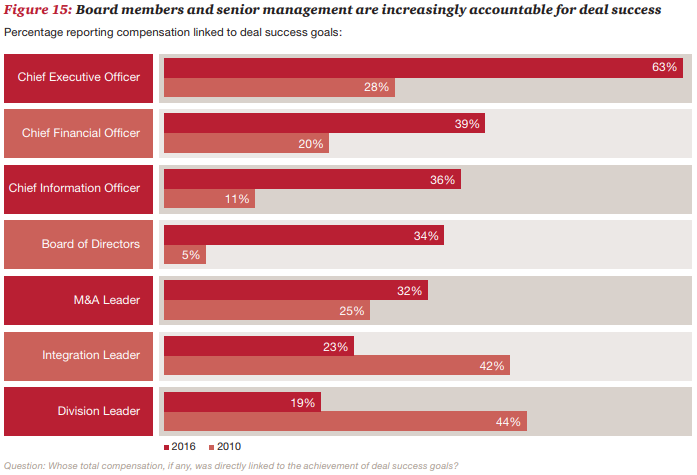

El liderazgo es primordial en tiempos de agitación, proporcionando dirección y estrategia durante las fusiones y determinando las políticas de personal que pueden mantener la moral. El CEO está al frente y al centro, pero la responsabilidad de todos los ejecutivos de alto nivel con respecto al éxito de los acuerdos ha cambiado con el tiempo.

El siguiente gráfico, desarrollado por PwC, muestra la responsabilidad de varios gerentes y ejecutivos de alto nivel en las actividades de fusión.Desde 2010, la influencia de los CEO en el éxito de los acuerdos se ha más que duplicado y la influencia del CIO se ha triplicado..

—Fuente:PwC, 2017

No existe un enfoque único cuando se trata de gestionar una fusión; Se aplican muchas variables dependiendo del contexto, la cultura y las personalidades involucradas. En lugar de seguir guías de “cómo hacerlo”, es más valioso estudiar las experiencias pasadas de otros y aprender de sus éxitos y errores.

Cisco ha dominado el arte de la adquisición: ha comprado más de 100 empresas en 13 años. El siguiente estudio de caso explica la estrategia de la empresa y el fundamento de algunos de los acuerdos. Cisco proporciona un modelo excelente para la gestión de acuerdos para el crecimiento tecnológico.

“Hacemos adquisiciones que nos llevan a mercados muy nuevos…. Y también realizamos adquisiciones en áreas que son transiciones dentro de mercados en los que ya participamos. Meraki es la transición con redes en la nube. Insieme Networks se trataba de SDN en el centro de datos. Cisco tiene un modelo probado para generar mucho valor en mercados que entendemos que están pasando por una transición, y eso es lo que planeamos hacer con Viptela”.

—Rob Salvagno, jefe de desarrollo corporativo, Cisco.

Cisco es una de las empresas líderes en tecnología y líder en estrategia de fusiones y adquisiciones. La empresacompró más de 100 empresas entre 1993 y 2016. Cinco de sus acuerdos más importantes fueron OpenDNS ($635 millones), Meraki ($1.2 mil millones), Sourcefire ($2.7 mil millones), NDS Group ($5 mil millones), Jasper Technologies ($1.4 mil millones) y Lancope ($452.5 millón).

Cisco define su estrategia de crecimiento como aquella que identifica e impulsa la transición del mercado. La empresa divide las adquisiciones en tres segmentos: aceleración del mercado, expansión del mercado y entrada en un nuevo mercado.

La empresa se centra en la integración invirtiendo en recursos de integración dedicados en toda la empresa. Para Cisco, la integración es un proceso que comienza con latoda la estrategia de adquisición. La empresa busca adquisiciones basadas en un sólido caso comercial, pero también en una visión comercial y tecnológica compartida.

“Invertimos entre $100 millones y $200 millones en startups al año. Situaciones como AppDynamics y Meraki muestran que podemos avanzar a un ritmo que es realmente desigual para otras personas y que tenemos un manual para que aquellos tengan éxito y que tampoco tiene rival. Cuando adquirimos Meraki hace cuatro años [por $1.200 millones], fue a una tasa de reservas de $100 millones. Hoy está superando una tasa de reservas de $1 mil millones. Podemos anticipar hacia dónde se dirige el mercado gracias a esa lente que tenemos como inversores. Fuimos pioneros en el modelo spin-in e hicimos nuestra primera serie de desinversiones, y estamos comenzando a desarrollar esa fuerza”.

—Rob Salvagno, jefe de desarrollo corporativo, Cisco.

-Fuente de imagen:La calle, 2017

-Fuente de imagen:La calle, 2017

“Me concentro en gran medida en cómo impulsamos el ecosistema de innovación para complementar el movimiento de ingeniería tradicional de Cisco, cómo impulsamos el compromiso externo con las nuevas empresas, cómo buscamos oportunidades para aumentar lo que estamos haciendo dentro de la empresa a través de adquisiciones. y cómo desarrollamos asociaciones de próxima generación a escala global, como lo hemos hecho con Ericsson y Apple”.

—Hilton Romanski, director de estrategia, Cisco

“Nuestro equipo de integración es una oficina de proyectos única que nos permite integrar con éxito las adquisiciones que realizamos, así como ejecutar programas complejos relacionados con nuestras asociaciones de próxima generación. Como usted sabe, realizamos entre ocho y 12 adquisiciones al año, por lo que contar con un equipo talentoso para ayudar a respaldar las fusiones y adquisiciones es crucial. Tener un equipo dedicado para ayudarnos a planificar, gestionar, ejecutar y luego revisar nuestros acuerdos es un diferenciador estratégico para Cisco”.

—Hilton Romanski, director de estrategia, Cisco

¿Cuáles son las razones detrás de algunas de las adquisiciones de Cisco?

La adquisición de redes observables

“La adquisición de Observable Networks respalda la transición estratégica de Cisco hacia soluciones centradas en software que generan ingresos recurrentes predecibles. Juntos, Cisco y Observable Networks extenderán la solución Cisco Stealthwatch a la nube con análisis de comportamiento altamente escalables y visibilidad integral. La adquisición también amplía Stealthwatch al segmento de clientes del mercado medio”.

—Cisco, 2017

La adquisición de MindMeld

“MindMeld cree que una experiencia conversacional verdaderamente humana requiere modelos de lenguaje altamente personalizados y entrenados en dominios específicos. Al centrar las capacidades de MindMeld en los dominios de colaboración específicos de Cisco, creemos que permitiremos una experiencia de usuario que se diferenciará de cualquier cosa que exista en el espacio de colaboración actual”.

—Cisco, 2017

La adquisición de un equipo de análisis avanzado de Saggezza

“Al agregar un equipo de expertos en análisis, Cisco aumentará nuestras capacidades de análisis actuales para que podamos mejorar los conocimientos sobre el rendimiento y la automatización de la red, acelerar los esfuerzos de desarrollo de Cisco DNA y mejorar nuestras ofertas de análisis de nube y SaaS. La adquisición es un reflejo de nuestra firme convicción de que la analítica desempeñará un papel fundamental en la construcción de redes de próxima generación diseñadas para una era de nube, IoT y amenazas generalizadas a la seguridad”.

—Equipo de análisis avanzado de Cisco de Saggezza, 2017

"Esta adquisición está alineada con los objetivos estratégicos de Cisco de desarrollar tecnologías de nube y análisis de big data innovadoras y, al mismo tiempo, cultivar los mejores talentos".

—Equipo de análisis avanzado de Cisco de Saggezza, 2017

La adquisición de AppDynamics

“Las capacidades de Cisco y AppDynamics son muy complementarias. Cisco ofrece recopilación de datos e información integral en los dominios del centro de datos, la red y la seguridad. Mientras AppDynamics reúne soluciones líderes en la industria para información sobre aplicaciones, usuarios finales y transacciones comerciales, Cisco y AppDynamics romperán los silos de los dominios de aplicaciones, infraestructura y seguridad para ayudar a las organizaciones a evolucionar desde la gestión del desempeño de TI hasta la gestión del desempeño y los negocios digitales. actas. Como parte de Cisco, AppDynamics complementará las iniciativas actuales de productos de Cisco para proporcionar plataformas de inteligencia de TI de extremo a extremo que ofrezcan a los clientes visibilidad, correlación e información integrales en todos los dominios de TI, desde el código hasta el usuario final y en todos los puntos intermedios”.

—Cisco, 2017

"La adquisición de AppDynamics es parte de la estrategia más amplia de Cisco para impulsar el crecimiento de la empresa, nuestros clientes y nuestros socios".

—Cisco, 2017

Perspectivas de los líderes de estrategia de fusiones y adquisiciones

Cisco es un pionero en fusiones y adquisiciones, pero hay muchos otros líderes y expertos. Esta sección está compuesta por cotizaciones directas de altos ejecutivos que están a cargo de las actividades de fusiones y adquisiciones de algunas de las empresas más grandes del mundo.

Mark Zuckerberg, director ejecutivo de Facebook

Mark Zuckerberg dio una visión poco común de cómose acerca a las adquisicionesdurante un testimonio público en un tribunal de Dallas, y sus respuestas fueron reportadas por Alex Heath, escritor de Business Insider.

Sobre la construcción de relaciones duraderas antes de las adquisiciones

“He estado construyendo relaciones, al menos en los casos de Instagram y WhatsApp, durante años con los fundadores y las personas involucradas en estas empresas... cuando llegó el momento o cuando pensamos que era el momento adecuado para mudarnos, sentimos como si tuviéramos una buena cantidad de contexto y buenas relaciones para que pudiéramos avanzar rápidamente, lo cual era importante desde el punto de vista competitivo y por qué muchas de estas adquisiciones, creo, llegaron a nosotros en lugar de a nuestros competidores y terminaron siendo muy buenas adquisiciones con el tiempo. que muchos competidores desearían haber obtenido en su lugar”.

—Mark Zuckerberg, director ejecutivo de Facebook,Business Insider, 2018

Al tener una visión compartida

“Lo más importante fue alinearnos y entusiasmarnos con una visión compartida y con cómo vamos a trabajar juntos. O, si ellos construyeron el hardware y nosotros creamos las experiencias, cómo podría ser mejor que cualquiera de nosotros trabajando por separado”.

—Mark Zuckerberg, director ejecutivo de Facebook,Business Insider, 2018

Peggy Johnson, vicepresidente ejecutivo de desarrollo empresarial de Microsoft

En una entrevista, Peggy Johnson, vicepresidenta ejecutiva de desarrollo empresarial de Microsoft, daInformación sobre la estrategia de fusiones y adquisiciones de Microsoft.. Analiza el tipo de empresas y los acuerdos que persiguen, cómo funciona el equipo de fusiones y adquisiciones en Microsoft y las áreas a las que se dirigen.

Al mirar un indicador principal

“Los acuerdos siempre son un poco desiguales. Nos fijamos en: ¿Nos está resolviendo un problema? Y si es así, pasaremos a la adquisición”.

—Peggy Johnson, Vicepresidente ejecutivo de desarrollo empresarial, Microsoft

Sobre la organización del equipo de fusiones y adquisiciones

“Las fusiones y adquisiciones en Microsoft son un deporte de equipo para el grupo de liderazgo senior. Todos están involucrados en ello y todos desempeñamos roles diferentes. Mi puesto es el primer puesto de desarrollo empresarial centralizado en Microsoft. El equipo anteriormente había estado integrado en los grupos de productos…. Ahora podemos integrarnos a todos los grupos principales de empresas y tenemos mucha más flexibilidad”.

—Peggy Johnson, Vicepresidente ejecutivo de desarrollo empresarial, Microsoft

Sobre valoración

“Las valoraciones siempre son muy debatidas. Intento centrarme en cuál es el valor para nosotros. ¿Nos está resolviendo un problema? Si es así, encontramos una manera de proceder. Si la valoración ha sido sobrevalorada en algo y no tiene sentido, no lo haremos. Es muy sencillo para mí. No suelo preocuparme demasiado por la valoración. Ese es realmente el valor para nosotros”.

—Peggy Johnson, Vicepresidente ejecutivo de desarrollo empresarial, Microsoft

Sobre el ROI

“Tenemos que equilibrar las oportunidades estratégicas con el retorno de la inversión. Le pedimos al equipo que nos muestre el camino hacia la comercialización y el camino hacia el retorno de la inversión. Somos muy disciplinados y rigurosos en nuestro enfoque y súper concentrados en monitorear la inversión. Lo hacemos todo dentro de mi equipo; no dependemos de los grupos de productos para realizar un seguimiento de las inversiones”.

—Peggy Johnson, Vicepresidente ejecutivo de desarrollo empresarial, Microsoft

John Somorjai, vicepresidente ejecutivo de desarrollo corporativo y Salesforce Ventures

En una entrevista con la revista Fortune, John Somorjai, vicepresidente ejecutivo de desarrollo corporativo y Salesforce Venturesofrece información sobre la estrategia de fusiones y adquisiciones de Salesforce, sus áreas de enfoque, cómo su estrategia es impulsada por las necesidades del cliente y cómo abordan las valoraciones.

Sobre acceder a la mejor tecnología

“La IA, la movilidad y los big data están impulsando muchos de los cambios profundos que se están observando en las empresas en general. Descubrimos que necesitábamos acelerar nuestros esfuerzos para asegurarnos de acceder a la mejor tecnología que podíamos ofrecer a nuestros clientes rápidamente y también incorporar talentos realmente excelentes, especialmente en el espacio de la IA”.

—John Somorjai, Vicepresidente Ejecutivo de Desarrollo Corporativo y Salesforce Ventures, 2017

Sobre el enfoque de fusiones y adquisiciones

“Por lo general, adoptamos el mismo enfoque cada año. Debido a que estamos centrados e impulsados por el producto, somos reactivos con el medio ambiente. Cuando vemos productos o desarrollos o grandes empresas que están resolviendo un problema de una manera nueva, eso impulsa el interés en fusiones y adquisiciones”.

—John Somorjai, Vicepresidente Ejecutivo de Desarrollo Corporativo y Salesforce Ventures, 2017

Don Harrison, director de desarrollo corporativo de Google

En una entrevista con Fortune, Don Harrison, director de desarrollo corporativo de Google, daInformación sobre la estrategia de fusiones y adquisiciones de Google, las prioridades de la empresa, su enfoque en la IA y el enfoque de las desinversiones.

Sobre métricas de valoración

“Es muy difícil aplicar métricas de valoración a la IA. Estas adquisiciones están impulsadas por talentos clave: personas realmente inteligentes. Es un área en la que estoy enfocado y en la que nuestro equipo está enfocado. Las valoraciones son parte integrante de la promesa de la tecnología. Le prestamos atención pero no necesariamente nos preocupamos por ello”.

—Don Harrison, desarrollo corporativo, Google

Sobre los elementos más importantes para el éxito de un trato

“Las fusiones y adquisiciones nunca serán 100 por ciento exitosas y aprendemos de cada acuerdo que hacemos. Y no quiero elegir ningún acuerdo específico, pero he aprendido, en base al éxito relativo de los acuerdos que hemos hecho en el pasado, a asegurarme de que los líderes clave de la empresa compartan una visión con el fundador, que la estrategia impulsa. "Las fusiones y adquisiciones, a diferencia de las fusiones y adquisiciones que impulsan la estrategia, y que tenemos buenos mecanismos de apoyo para estas empresas después de su llegada".

—Don Harrison, desarrollo corporativo, Google

En desinversión

“Creo que Niantic [creador del popular juego Pokémon Go] es nuestra desinversión más famosa. Hemos realizado desinversiones y soy partidario de que pensemos activamente en ello. Google todavía está en modo de crecimiento. Cuando miro la estrategia de Sundar y Alphabet, veo una visión más amplia. Deberíamos seguir haciendo buenas apuestas en una variedad de áreas y reconocer que algunas de ellas no van a tener éxito, y la desinversión se convierte en un buen hogar”.

—Don Harrison, desarrollo corporativo, Google

Robert Weiler, vicepresidente de las Unidades de Negocios Globales (GBU) de Oracle

En una entrevista con Fortune, el vicepresidente ejecutivo de la unidad de negocios global de Oracle, Robert Weiler, daperspectivasdentroLa estrategia de fusiones y adquisiciones de Oracle, cómo funciona su Unidad de Negocio Global y qué buscan en una adquisición.

En pequeñas ofertas

“Pero si bien Oracle no es ajeno a realizar grandes compras en momentos oportunos, como su adquisición de PeopleSoft por $10.300 millones en 2004 o su adquisición de BEA Systems por $8.500 millones en 2008, la mayor parte de su flujo de transacciones probablemente permanecerá modesto en su tamaño y limitado en su alcance. Estos pequeños acuerdos generalmente provocan bostezos entre los financieros (y los editores de noticias), pero todo es parte de la estrategia comercial general de Oracle para dominar y controlar las industrias verticales más rentables en el mundo del software empresarial (léase: computación en la nube), todo sin llamar la atención. él mismo o sus afiliados”.

—Robert Weiler, EVP Global Business Units, Oracle

Sobre la estrategia de fusiones y adquisiciones y la estructura de GBU

“La estrategia, que el cofundador y presidente ejecutivo de Oracle, Larry Ellison, ideó hace años, implica primero adquirir empresas que fabrican software considerado “imprescindible” para una industria en particular. Luego, las empresas adquiridas se ubican en grupos de negocios semiautónomos llamados Unidades de Negocios Globales que son específicos de la industria (por ejemplo, servicios financieros o ciencias de la salud) y tienen su propia estructura organizacional (cada uno tiene su propio director general, desarrollo, ventas, marketing, consultoría y estrategia de fusiones y adquisiciones). La estructura de GBU ahora abarca siete unidades de negocios compuestas por 33 empresas adquiridas con un valor total de transacción de alrededor de $15 mil millones. Oracle se expandirá a cualquier industria vertical que crea que puede llegar a dominar y podrá hacerse con una empresa en un abrir y cerrar de ojos”.

—Robert Weiler, EVP Global Business Units, Oracle

Sobre la integración del equipo adquirido

“La opinión de Larry era que se pierde experiencia en el dominio en las grandes organizaciones porque se dispersa y se diluye naturalmente. Vuelves dos años después de una adquisición y no encuentras la empresa, el núcleo que hizo grande a la empresa. Entonces, dijo, para las aplicaciones industriales: "Voy a mantener ese núcleo". Como tal, cuando adquirimos una empresa, el equipo de desarrollo y el personal de ventas siguen trabajando en lo mismo. De vez en cuando, cambiamos algunas cosas dentro de una vertical, pero todas tienen que ver con la misma pasión y solución”.

—Robert Weiler, EVP Global Business Units, Oracle

manzana

Bloomberg dauna descripción general de la estrategia de fusiones y adquisiciones de Apple, el tipo de empresas que compra y la composición de su equipo de negocios.

En el equipo de ofertas de Apple

“El equipo de acuerdos de Apple está compuesto por aproximadamente una docena de personas bajo el mando del ex banquero de Goldman Sachs, Adrian Perica, y la mayoría de las adquisiciones se realizan a instancias de los ingenieros de la empresa. Los gerentes de producto generalmente se reúnen todos los meses con los miembros del equipo de Perica para identificar objetivos con tecnología atractiva o ingenieros talentosos, según una persona familiarizada con el proceso”.

—Alex Webb y Alex Sherman,Bloomberg, 2017

Esperamos que esta guía haya ampliado sus conocimientos y haya respondido preguntas sobre fusiones y adquisiciones y desinversiones, en particular los acuerdos impulsados por la tecnología en el dinámico entorno empresarial actual. Valoramos su opinión y comentarios y agradecemos cualquier comentario, sugerencia y adición a este material.

¿Cómo puede ayudarte?

HowDo ha estado en ambos lados de la mesa y se complace en ayudarlo con sus fusiones y adquisiciones. Tenemos amplia experiencia en:

- Análisis competitivo

- Estrategias del sector de tecnología emergente

- Due diligence de producto, tecnología y equipo,

- Negociación de acuerdos

- Integración posterior a la compra de producto, tecnología y equipo

- Mapeo cultural y transición del equipo.

Contáctenoshoy para aprender más.